Rio - O consumidor que está no vermelho e quer negociar suas dívidas tem opções para "desapertar o cinto". Uma delas é a portabilidade de crédito, ou seja, a troca da dívida de um banco para outro com taxas de juros menores. A outra possibilidade é aproveitar a força-tarefa criada pela Secretaria Nacional do Consumidor, que permite fazer a negociação direto com o credor pela internet.

E com a taxa básica de juros em queda (atualmente está em 6,5% ao ano), o cliente deve procurar outras instituições que "comprem" a dívida a juros menores. Somente em abril deste ano 276 mil consumidores migraram para outras instituições, no ano passado esse número chegou a 155 mil, ou seja, 77,7% mais trocaram seus débitos, conforme o Banco Central.

Dívida que pode ser trocada

Mas qual tipo de operação pode entrar na portabilidade? Segundo informações do Itaú Unibanco, as dívidas de crédito pessoal, como cartão e cheque especial, e crédito consignado, por exemplo.

O DIA listou quatro bancos e os juros das modalidades de cartão de crédito rotativo e cheque especial. No Banco do Brasil, por exemplo, a taxa do cartão rotativo está em 9,92% ao mês, seguido do Itaú Unibanco com 10,13% ao mês. A Caixa cobra 10,76% ao mês e o Santander, com 11,26%, uma das mais altas, segundo o BC.

Já no cheque especial, os juros são maiores. No Itaú, estão em 12,24% ao mês, sendo seguido por Caixa (12,42%), Banco do Brasil (12,51%) e Santander (14,69%).

Um ponto destacado pela professora Luciana Machado, coordenadora dos cursos de graduação em Administração, Processos Gerenciais e Gestão Financeira da Faculdade Fipecafi, o consumidor tem que avaliar o peso da parcela no orçamento ao negociar a dívida.

"É importante refletir sobre o que causa a dificuldade de pagamento da dívida. Se a parcela estiver 'pesando no bolso', um banco que ofereça maior prazo de pagamento, mesmo com as mesmas taxas, pode ser boa opção", aponta.

Negociação pela internet até dia 31

Até o dia 31 de maio será possível negociar as dívidas pela internet com mais de 440 empresas de diversos segmentos. Entre eles, bancos, financeiras e administradoras de cartão.

Para participar, o consumidor ou MEI (Micro Empreendedor Individual) deve acessar a plataforma www.consumidor.gov.br e fazer o registro para receber um login e senha. Após essa etapa, basta selecionar uma das empresas participantes e formalizar a solicitação de renegociação de débitos. Depois de finalizar o registro, a credora tem prazo de até dez dias para apresentar uma proposta ou resposta ao clinte.

Conforme informações da secretaria, no momento da classificação do pedido ou reclamação, é importante selecionar no campo "Problema" a opção "Dificuldade na renegociação/parcelamento de dívida".

Já no campo "Descrição da Reclamação", deve-se relatar o que está ocorrendo, informar que deseja participar da ação de renegociação de dívidas. O prazo de dez dias começa a partir da finalização do pedido.

Clientes esbarram em dificuldades

Apesar de ser regulamentado pelo Banco Central, o consumidor nem sempre consegue fazer a portabilidade da dívida para outro banco. Dificuldades para transferir a dívida de uma instituição para outra está entre os principais motivos de reclamações no BC. De cada dez queixas contra os bancos, três foram sobre esse assunto.

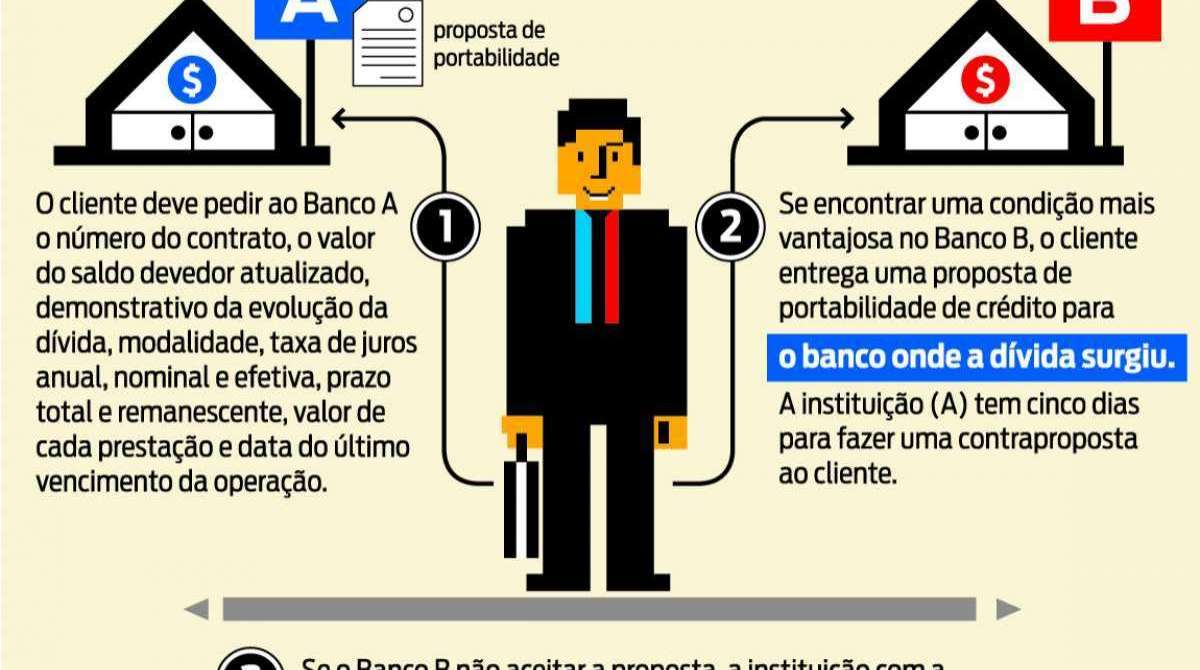

Segundo especialistas, uma das principais barreiras é conseguir as informações necessárias com o banco no qual o cliente tem a dívida para poder pedir a transferência.

"Na portabilidade do crédito para outro banco, a instituição em que o cliente tem o empréstimo precisa fornecer documento informando o saldo devedor atualizado, o Custo Efetivo Total (inclui juros, encargos e outras taxas), o valor das parcelas, assim como a quantidade das prestações que faltam para quitar a dívida", afirma Renata Pedro, da Proteste Associação de Consumidores. Ela alerta que, embora o banco novo não seja obrigado a aceitar a portabilidade, o "antigo" (onde está a dívida) não pode se negar a fazer a transferência.