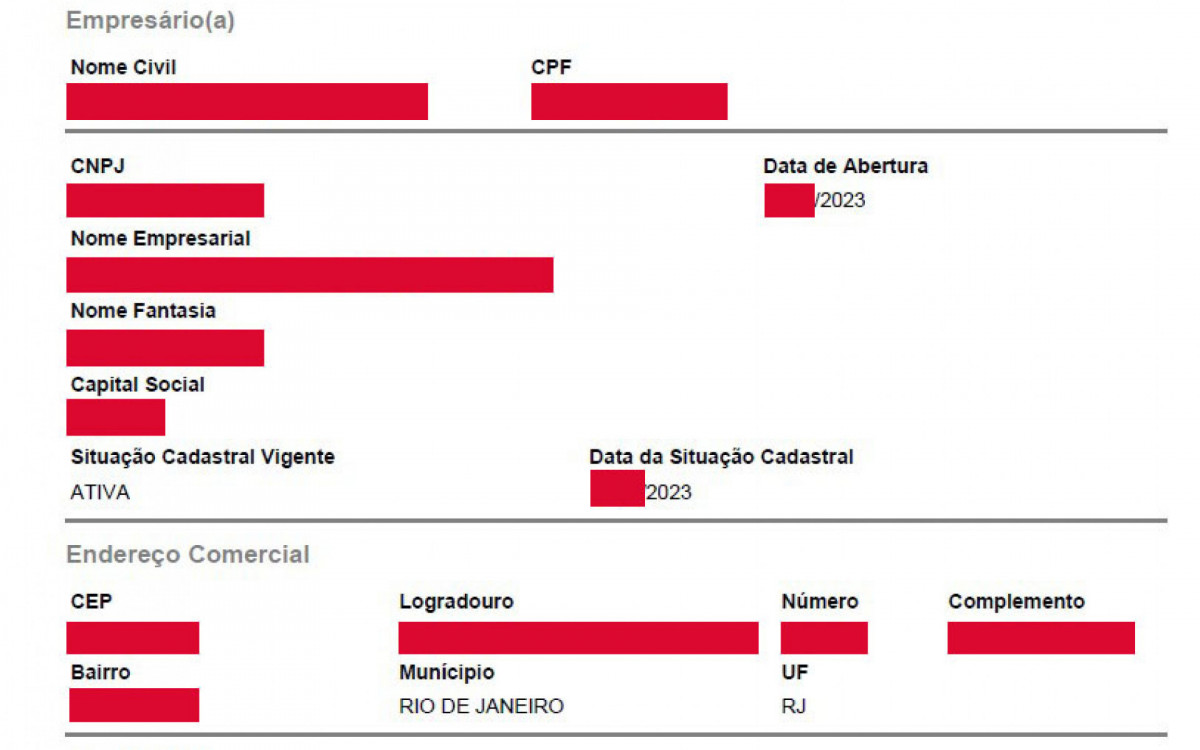

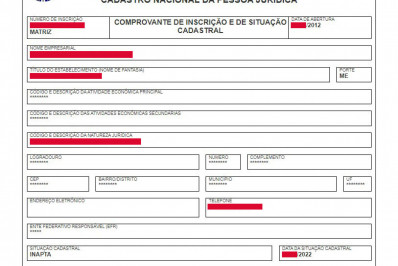

Exemplo de um cartão CNPJ MEI; os dados da empresa consultada foram ocultados para preservá-laFoto: Receita Federal / Arte: O DIA

MEI com débitos pendentes poderá perder benefícios e ter o CNPJ migrado para outra categoria empresarial

Se o débito estiver na Dívida Ativa da União, será mais trabalhoso para regularizar

Guapimirim – O microempreendedor individual (MEI) de Guapimirim, na Região Metropolitana do Rio de Janeiro, e de outras partes do Brasil, prestador de serviços ou comerciante, que estiver com o pagamento de mensalidades do Simples Nacional em atraso poderá perder benefícios da atividade MEI e ter o Cadastro Nacional de Pessoa Jurídica (CNPJ) migrado para outra categoria empresarial.

O alerta foi feito pela Receita Federal no último dia 31 de agosto e ocorre num momento em o governo federal está focado em aumentar a arrecadação para reduzir o déficit fiscal nas contas públicas.

A partir de setembro de 2023, os microempreendedores individuais que estiverem com boletos pendentes de quitação poderão receber um Termo de Exclusão do Simples Nacional.

A remoção do Simples Nacional não exclui o CNPJ, mas este passará para outra categoria empresarial e deixará de usufruir certos benefícios como recolher tributos em valores fixos mensais, facilidades em empréstimos e aberturas de conta bancária, entre outros.

Com a mudança de categoria empresarial, o ex-MEI perderá também o benefício de pagar mais barato a previdência social – cuja cobrança está embutida no boleto de pagamento mensal – e ficará sujeito às regras de apuração com base no lucro real ou lucro presumido.

Para evitar a perda do CNPJ MEI, o microempreendedor pode regularizar a situação fiscal pelo aplicativo MEI – disponibilizado para celulares – ou no portal do Programa Gerador de DAS do Microempreendedor Individual (PGMEI), vinculado à Receita Federal.

O não pagamento de débitos poderá fazer com que o titular tenha seu nome incluído na Dívida Ativa da União.

No caso de débitos listados na Dívida Ativa da União, a regularização será mais trabalhosa e deverá ser feita separadamente. As relacionadas ao Instituto Nacional de Seguridade Social deverão ser recolhidas em documento específico para o governo federal. Já as dívidas oriundas de ISS ou ICMS deverão ser quitadas em guias próprias com o Município ou Estado de origem, respectivamente.

Vale lembrar que prestadores de serviços recolhem o Imposto sobre Serviços de Qualquer Natureza (ISS), enquanto os comerciantes, o Imposto sobre Circulação de Mercadorias e Serviços (ICMS).

Os comentários não representam a opinião do jornal e são de responsabilidade do autor.